1.折现式价值评估模式

(1)计算公式

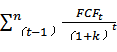

①目标公司整体价值=未来自由现金流量的现值

V=

K—折现率;t—期限;n—折现期。

②目标公司股权价值=V-目标公司债务价值

(2)现金流量折现模式的重要参数的确定

①期限确定

并购估值中期限一般取无穷大,将期限再划分为明确预测期内和明确预测期后的期限两部分。

【提示】确定明确的预测期的通常做法是:逐期预测现金流量,直到各种不确定性因素使预测感到不安为止。在公司估价实践中5~10年,尤其是5年的预测期最为普遍。

②现金流量测算

1)明确的预测期的现金流量

自由现金流量

=税前经营利润×(1-所得税税率)-维持性资本支出-增量营运资本

=税后经营利润-净投资额

【提示】

净投资额=长期经营资产净增加+经营营运资本净增加

(3)折现率选择

| 情况 | 选择 |

| 合并 | 由于目标公司不复存在,通常采用合并后的企业集团的加权资本成本作为折现率 |

| 收购 | 由于目标公司独立存在,同时并购公司会对目标公司进行一系列整合,因此通常采用并购重组后目标公司的加权资本成本作为折现率 |

2、非折现式价值评估模式

非折现式价值评估模式包括市盈率法、账面资产净值法和清算价值法等,本书主要介绍市盈率法的应用。

市盈率法下的每股价值计算公式

每股价值=预计每股收益×标准市盈率

【提示】总股权价值=预计净收益×标准市盈率

参数的估计

(1)预计未来每年收益

可在目标公司当前盈利水平的基础上,考虑并购后的整合效应来确定。

(2)标准市盈率的确定

①以一家或多家具有相似的发展前景和风险特征的公司为参照。

②考虑主并企业自身的市盈率。这主要因为并购整合后的目标公司可能会得到与并购公司相同或相近的市场评价。

③以最近10个或20个交易日的市盈率进行加权平均。这主要为了克服参照企业价格波动的影响。

2.并购支付方式

| 并购支付方式 | 内容 |

| 现金支付方式 | 优点:是一种最简捷、最迅速的方式,且最为那些现金拮据的目标公司所欢迎。 缺点:(1)大宗并购交易会给并购公司造成巨大现金压力;(2)短期内大量现金支付会引起并购公司的流动性问题,而寻求外部融资,又会受融资能力限制;(3)一些国家规定,如果目标公司接受现金价款,必须缴纳所得税 |

| 股票对价方式 | 优点:避免企业集团现金的大量流出,减少财务风险。 缺点:(1)稀释企业集团原有的控制权结构与每股收益水平;(2)程序复杂,可能会延误并购时机,增大并购成本 |

| 杠杆收购方式 | 目标公司应具备的条件:①有较高而稳定的盈利历史和可预见的未来现金流量;②公司的利润与现金流量有明显的增长潜力;③具有良好抵押价值的固定资产和流动资产;④有一支富有经验和稳定的管理队伍 |

| 卖方融资方式 | 优点:(1)支付方式灵活,可以避免企业集团陷入并购前未预料的并购“陷阱”;(2)减少了并购当时的现金负担,从而使企业集团在并购后能够保持正常运转;(3)使企业集团获得税收递延支付的好处。 前提:作为一种未来债务的承诺,企业集团需要有良好的资本结构和风险承受能力 |